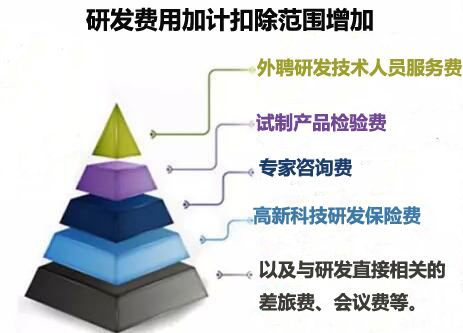

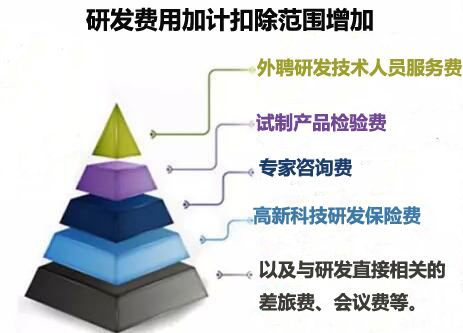

加计扣除:在实际发生数额的基础上,再加成一定比例,作为计算应纳税所得额时的扣除数额的一种税收优惠措施。

例如,假定税法规定研发费用可实行50%加计扣除政策,那么如果企业当年开发新产品研发费用实际支出为100元,就可按150元(100×150%)数额在税前进行扣除,以体现鼓励研发政策。

简单的说,就是实际支出的金额,在计算企业所得税的时候,可以按**实际支出的金额来计算。因为企业所得税是以利润为基数计算的,而利润=收入-支出,如果允许多列支支出,那么企业所得税就会减少。

(7)研发用固定资产会计核算。

购进时按正常固定资产处理:

借:固定资产

应交税费—应交增值税(进项税额)

贷:银行存款

财务核算要求

1、企业必须对研究开发费用实行专账管理,准确归集填写年度可加计扣除的各项研究开发费用实际发生金额。企业未设立专门的研发机构或企业研发机构同时承担生产经营任务的,应对研发费用和生产经营费用分开进行核算,准确、合理的计算各项研究开发费用支出,对划分不清的,不得实行加计扣除。

2、自2009年度起,企业申请技术开发费加计扣除,应按国家统一会计制度及下列要求进行相关会计核算:

(一)对企业研究开发费用的发生建立明细帐,将有效凭证和明细账对应;

(二)对不同的研究开发项目要设立专账进行管理,实行以项目为成本费用归集对象的会计核算;(三)对企业同时研究开发多个项目,或研究开发项目和其他项目共同使用资源的情况,有关费用要在项目间进行合理分摊。金额较大的要在实际发生前后及时与主管税务机关联系。

3、企业研究开发费各项目的实际发生额归集不准确、汇总额计算不准确的,主管税务机关有权调整其税前扣除额或加计扣除额。

4、法律、行政法规和国家税务总局规定不允许企业所得税前扣除的费用和支出项目,均不允许计入研究开发费用

-/gbadbjd/-

http://zwgszc.b2b168.com